联合贷款是由两家或数家银行一起对某一项目或企业提供贷款。联合贷款的金额一般小于银团贷款,组织形式比银团贷款简单,没有主牵头行和牵头行之分。。

精选百科

本文由作者推荐

联合贷款 相关的文章

《健身俱乐部经营与管理》在构建框架体系时,按照健身俱乐部经营与管理内在的联系和顺序,把全书内容分为5个部分,分别介绍了健身俱乐部从业人员基础知识、健身俱乐部的日常运营管理、如何成为成功的会籍顾问、私人健身教练,健身俱乐部会员管理系统。

月亮湾小区总建筑面积35万平方米。共有11栋高层住宅楼、4栋写字楼组成,总户数达到1700户;地下集中一层停车。小区合理设置出入口,满足日常使用及管理需要。月亮湾小区是城市综合体的取向,开创了德州购物、休闲、生活的新理念,为您打造一个集“居住、商场、休闲、娱乐”为一体的城中之城。月亮湾小区位于德州市经济开发区凯元温泉度假村对过,开发区管委会路东。小区周围聚集文教卫生、休闲娱乐场所,是新城文化、休闲、生活的引领者:东接皇明太阳谷,西壤董子文化街,南邻澳德乐时代广场,北靠商贸城,三座五星级酒店,距离京沪高速出入口仅600米。

特洛伊·丹尼尔斯(Troy Daniels,1991年7月15日-),出生于美国弗吉尼亚州洛亚诺克,美国男子职业篮球运动员,司职得分后卫,现效力于NBA丹佛掘金队。

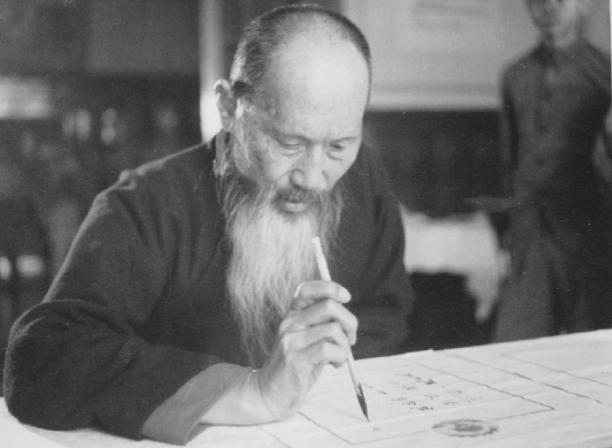

墨含

还来不及增加介绍呢!

作者