所谓BM效应,指账面市值比效应,指BM值较高的公司平均月收益率高于BM值较低的公司。高BM公司通常是基本面不佳的公司,因此投资者对高BM公司的股票价值非理性地低估;低BM公司则是基本面较好的公司,因此投资者对低BM公司的股票价值非理性地高估。当过度反应得到纠正后,高BM公司将比低BM公司具有更高的收益。实际上,BM和SIZE代表的是公司的特征,简称“特征因素”,其代表投资者偏好,并决定收益的高低。由于投资者偏好于持有基本面较好的成长股,而厌恶持有基本面不佳的价值股,结果导致高BM公司具有较高收益。

精选百科

本文由作者推荐

BM效应 相关的文章

《血痕》是由Keith Coulouris、David Schrader执导的恐怖片,Clay Adams、Jay Anthony、Aimee Barth等参加演出,影片于2004年7月2日在美国上映。

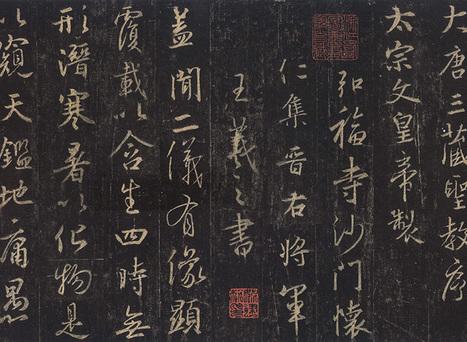

怀仁集王羲之《大唐三藏圣教序》高清晰书法字帖图片59张,因碑首刻七佛像,又称《七佛圣教序》。咸亨三年(672)建于京城长安弘福寺。《三藏圣教序》是唐太宗为表彰玄奘法师赴西域各国求取佛经,回国后翻译三藏要籍而写的。太子李治(高宗)并为附记,诸葛神力勒石,朱静藏镌字。碑石高9.4尺,宽4.2尺。共30行,行80余字不等。现在陕西西安碑林。

陕西省,简称“陕”或“秦”,中华人民共和国省级行政区,省会西安,位于中国内陆腹地,黄河中游,东邻山西、河南,西连宁夏、甘肃,南抵四川、重庆、湖北,北接内蒙古,介于东经105°29′—111°15′,北纬31°42′—39°35′之间,总面积205624.3平方千米。截至2022年11月,陕西省下辖10个地级市(其中省会西安为副省级市)、31个市辖区、7个县级市、69个县。截至2021年末,陕西省常住人口3954万人。

数学新视野奖,由俄罗斯富翁YuriMilner领衔资助的“科学突破奖”(BREAKTHROUGHPRIZES)之一。由俄罗斯亿万富翁YuriMilner等企业家共同设立。

JW万豪酒店遍布北美洲、加勒比及拉丁美洲、欧洲、亚洲、中东及非洲,每一家酒店都独具特色,简约优雅、宁静奢华。在万豪最古朴典雅、富丽堂皇的品牌酒店中,小小细节成就非凡体验。JW万豪豪华酒店及度假酒店温馨典雅,舒适奢华,提供无与伦比的私人服务,真正商务休闲两相宜。

《超级家庭》由韩国导演Myeong-nam Jo 导演。由韩国当红演员金秀路 、甘宇成 、 金秀美 主演。其主要演员金秀路其他作品有《加油站被袭事件》、《茅趸王》、《火山高中》、《S日记》、《胆大家族》、《我一生最美丽的一周》、《越狱二人组》、《我们学校的ET》等。

果戈理,(НиколайГоголъ1809~1852)俄国19世纪前半叶最优秀的讽刺作家、讽刺文学流派的开拓者、批判现实主义文学的奠基人之一,代表作有《死灵魂》和《钦差大臣》。